2022年4月に東京証券取引所(東証)は、市場第一部・市場第二部・マザーズ・JASDAQの4つの市場を、プライム・スタンダード・グロースの3つに再編しました。再編により、市場の区分や属する企業の質が明確化し、上場基準や上場廃止基準が一貫性を持ったものに変更されています。また、流通株式の定義や比率が厳格化されたことで、企業はこれまで以上にガバナンスを遵守した経営を求められるようになりました。

この記事では東証市場再編の変更点や、3つの市場の上場基準、今後上場する企業・上場を維持したい企業に必要なガバナンス・コードについて解説します。

1.東証の市場区分再編とは

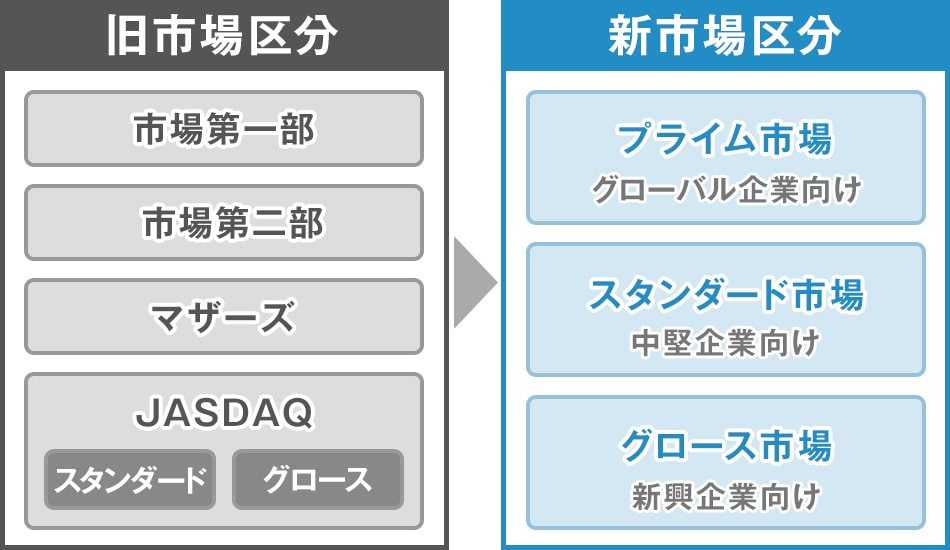

2013年に東証と大阪証券取引所が経営統合した際に、市場第一部・市場第二部・マザーズ・JASDAQ(スタンダード・グロース)という4つの市場区分が誕生しました。この4つの市場区分は、上場会社や投資家に影響が出ることがないように、東証と大阪証券取引所それぞれの市場構造を引き継いだものです。各市場区分のコンセプトは以下の通りです。

| 市場第一部(東証一部) | 流通性が高い企業向けの市場 |

|---|---|

| 市場第二部(東証二部) | 実績ある企業向けの市場 |

| マザーズ | 新興企業向けの市場 |

| JASDAQ(スタンダード・グロース) | スタンダードは実績ある企業向けの市場 グロースは新興企業向けの市場 |

既存の市場区分には多くの課題が指摘されており、東証によって、旧市場区分の課題解消を目的に、2022年4月4日に市場区分の見直しと再編が実施されました。

市場再編により、既存の4つの市場区分は、現在の市場区分であるプライム市場・スタンダード市場・グロース市場の3つの新しい市場に変わりました。新市場の始動によって、流動性の向上に伴う日本市場の活性化や海外投資家の呼び込みが期待されています。

| プライム市場 | 安定した優れた収益基盤と高水準のガバナンスを持ち、グローバルな投資家が安心して投資対象にできる企業向けの市場 |

|---|---|

| スタンダード市場 | 安定的な収益基盤と基本的なガバナンス水準を持ち、一般的な投資家が円滑に株式を売買できる企業向けの市場 |

| グロース市場 | 高い成長可能性と成長段階に応じた適切なガバナンスを持ち、一般的な投資家の投資対象となりうる最低限の基盤を持つベンチャー企業向けの市場 |

2.東証が市場を再編した理由

東証が市場を再編した背景には、既存の4つの市場区分には複数の課題が存在したことがあります。結果として、東証に上場した株式の流動性は悪く、企業価値の向上が難しくなり、投資家にとって魅力が弱い市場になっていました。

活発な投資が行われる魅力的な市場になることで、上場企業の価値を向上しつつ、ベンチャー企業を育成できる場が生まれ、経済が活発化します。そのため、東証は市場再編に踏み切りました。

2-1.市場の分類があいまいで利便性が低かった

東証再編の理由の1つに、各市場区分のコンセプトが曖昧であり、多くの投資家にとって利便性が低かったことが挙げられます。

既存の4つの市場区分のうち、市場第二部・マザーズ・JASDAQの各市場は、位置付けが重複していて違いが分かりづらく、投資家の混乱を招いていました。また、東証第一部は市場コンセプトが明確でなく、一部上場企業であってもガバナンスや内部管理といった体制がほかの市場と変わらないと言った問題がありました。

2-2.上場企業が企業価値を向上する動機づけがなかった

企業価値を向上する動機付けがなく、東証一部に上場している企業の質が低下していたことも、東証が市場を再編した理由の1つです。

市場再編前は、一部への上場や二部などから一部への市場変更の基準よりも、上場廃止の基準や一部から二部などへの指定替え基準が緩く設定されていました。そのため、一度上場してしまえば株主数や流通株式を減らしたとしても上場を維持できます。

また、マザーズ市場から東証第一部へとステップアップする場合、東証一部へ直接上場する場合と比べて移行基準が大幅に緩くなっていたことも問題でした。上場基準に一貫性がなく、上場廃止基準も緩やかなため、結果として東証一部は玉石混交状態になっていました。

2-3.投資対象のベンチマークとなる指数が存在しなかった

多くの投資家がベンチマークとしているTOPIX(東証株価指数)は、東証一部全銘柄で構成されていました。しかし、東証一部の企業の質にはばらつきが多く、結果として適切なベンチマークになり得ない状態でした。

一方で、JPX日経400やTOPIX500、S&P500などの指数は、構成銘柄が絞られていることから適正に価格が形成されるため指数として機能しています。東証は、投資対象としての機能性と市場代表性を備えた指数が存在しない状態を改善する必要がありました。

3.東証の市場区分再編によって変わったもの

東証の市場区分再編で変わったポイントとして、以下が挙げられます。

・市場の違いが明確化された

各市場の違いが明確化され、投資家は自分の目的に合った市場に投資しやすくなりました。

・上場基準や上場廃止基準が一貫性を持ったものに変更された

上場基準と上場廃止基準が一貫化されたことで、企業は上場を続けるために努力し続ける必要が生まれました。企業価値向上の動機が生まれ、課題となっていた上場企業の質の低下を防げます。

・市場に属する企業の質やベンチマークが明確化された

市場再編によって企業の質が揃えられました。また、TOPIX基準も同時に変更されたことにより、投資家にとって分かりやすい基準が生まれました。

・流通株式の定義や比率が厳格化された

市場区分再編で、流通株式の基準は株式全体から以下を除いたものを指すものとして厳格化されました。再編前の流通株式の基準は以下でした。

- 上場株式全体の10%以上を所有する株主が所有する株式

- 役員所有の株式

- 自己株式

- 特別利害関係者の所有する株式

再編後は、この中からさらに「実態として流通性が乏しいと考えられる株式」が排除されるようになりました。また、新たに流通株式比率の基準が設けられており、企業は自社株式の流動性を高めることを求められています。

・コーポレートガバナンス・コードが見直された

企業統治のガイドラインとなるコーポレートガバナンス・コードが見直され、上場維持のために遵守が求められるようになりました。ガバナンス・コードには株主の権利の確保や透明性の担保、ESG配慮などが含まれており、投資家は企業と建設的な対話を行いやすくなります。

4.多くの投資家の投資対象となるプライム市場

プライム市場は新市場区分において最上位市場にあたるため、新規上場や上場維持に求められる基準もほかの2つの市場に比べて高度な内容が設定されています。

プライム市場のコンセプトは以下の通りです。

多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資者との建設的な対話を中心に据えて持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

引用:日本取引所グループ「市場区分見直しの概要」/引用日2023/05/01

4-1.プライム市場の上場基準

プライム市場の上場基準は、以下の通りです。

| 流動性 | |

|---|---|

| 株主数 | 800人以上 |

| 流通株式数 | 20,000単位以上 |

| 流通株式時価総額 | 100億円以上 |

| ガバナンス | |

|---|---|

| 流通株式比率 | 35% |

| ガバナンス体制 | コーポレートガバナンス及び内部管理体制が適切に整備され、機能していること |

| 経営成績 |

|---|

| 連結純資産の額が50億円以上(かつ、単体純資産の額が負でないこと) |

プライム市場への新規上場には、株主数が800人以上、流通株式数が20,000単位以上、流通株式時価総額が100億円以上であることなどの基準を満たす必要があります。

また、国際的に投資対象になるプライム市場は、ガバナンスの点でも厳しくチェックを受けています。新基準では株主との建設的な対話を促進する観点から、いわゆる安定株主が株主総会における特別決議可決の必要基準である2/3を占めないように定められています。

4-2.プライム市場に上場するメリット

プライム市場に上場するメリットは、以下の2点です。

・国内外の投資家から資金調達できる

プライム市場は、旧市場の市場第一部(東証一部)に相当する市場です。国際的な知名度も高く、最上位市場という安心感もあります。そのため、国内だけでなく世界中の機関投資家を含めた幅広い投資家から資金調達できることが予想されます。

・世界的に通用する超優良企業であることを証明できる

最上位市場であるプライム市場に上場している企業ということは、世界中の機関投資家からも注目されている超一流の優良企業の証明でもあります。上場によって従業員のモチベーションアップや、人材確保の優位にもつながるでしょう。

5.国内の上場会社の基準となるスタンダード市場

スタンダード市場は、市場区分再編前は市場第二部(東証二部)とJASDAQ(スタンダード)でした。

スタンダード市場のコンセプトは以下の通りです。

公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場

引用:日本取引所グループ「市場区分見直しの概要」/引用日2023/05/01

スタンダード市場は、上場企業として期待される高水準を保っており、成長と企業価値の向上が期待できる企業向けの市場です。

5-1.スタンダード市場の上場基準

スタンダード市場の上場基準の詳細は、以下の通りです。

| 流動性 | |

|---|---|

| 株主数 | 400人以上 |

| 流通株式数 | 2,000単位以上 |

| 流通株式時価総額 | 10億円以上 |

| ガバナンス | |

|---|---|

| 流通株式比率 | 25% |

| ガバナンス体制 | コーポレートガバナンス及び内部管理体制が適切に整備され、機能していること |

| 経営成績 |

|---|

| 最近1年間における利益の額が1億円以上であること |

スタンダード市場はプライム市場と比較して、流動性の規模とガバナンス水準、経営成績上場と言った上場維持基準は緩やかなものになっています。国内だけでなく海外市場にも照準を合わせているプライム市場に対し、スタンダード市場は国内市場向けのため、流動性の基準はプライム市場と比較して低めです。

また、ガバナンス水準に関しては、スタンダード市場では上場会社として最低限の公開性を求めることから、海外主要取引所と同程度の基準を採用しています。そのため、プライム市場と比較してガバナンス水準は緩やかです。

経営成績においては、プライム市場よりは低く、最近1年間における利益の額が1億円以上であることが基準とされています。

5-2.スタンダード市場に上場するメリット

スタンダード市場に上場するメリットは、以下の2点です。

・安定した経営基盤を持つ企業であることを証明できる

従来のJASDAQ(スタンダード)や市場第二部(東証二部)、市場第一部(東証一部)に所属していた中小企業、大企業がスタンダード市場へと移行しています。そのため、スタンダード市場に上場し続けることで、コーポレートガバナンスや内部管理体制が整った安定した経営基盤や収益状態を持つ企業であると証明できます。

・プライム市場と比べて基準が緩やかで維持しやすい

スタンダード市場は、プライム市場と比べて持ち合い株等を除いた流通株式の比率や流通株式時価総額の基準が低く設定されています。また、経営状態や財政状態の基準もハードルが低く設定されているため、維持がしやすい点もメリットです。

6.成長可能性の高いグロース市場

グロース市場は、ベンチャー企業や新興企業を対象にした市場です。市場区分再編前の基準において、マザーズ市場やJASDAQのグロース市場に上場している企業が中心となっています。

グロース市場のコンセプトは以下の通りです。

高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場

引用:日本取引所グループ「市場区分見直しの概要」/引用日2023/05/01

6-1.グロース市場の上場基準

グロース市場の上場基準の詳細は、以下の通りです。

| 流動性 | |

|---|---|

| 株主数 | 150人以上 |

| 流通株式数 | 1,000単位以上 |

| 流通株式時価総額 | 5億円以上 |

| ガバナンス | |

|---|---|

| 流通株式比率 | 25% |

| ガバナンス体制 | コーポレートガバナンス及び内部管理体制が、企業の規模や成熟度等に応じて整備され、適切に機能していること |

| 経営成績 |

|---|

| 基準が設けられていない |

グロース市場への新規上場には、⼀般投資者の投資対象となりうる最低限の流動性の基礎を備えていることが求められます。そのため、上場するには株主数が150人以上であることに加え、流通株式数が1,000単位以上、流通株式時価総額が5億円以上、などの基準を満たす必要があります。

また、上場会社として最低限の公開性を求めるため、海外主要取引所と同程度のガバナンスの基準を採用しています。事業規模や成⻑段階を踏まえた適切なガバナンス⽔準にある銘柄を選定することが狙いであり、ガバナンス・コードも基本原則のみの適⽤となります。ただし、ベンチャー企業による議決権種類株式を利⽤した新規上場については、現⾏制度どおりの基準でも問題ありません。

現在利益がマイナスである一方で成長期待が高いベンチャー企業や新興企業へ投資を行うため、ほかの市場とは異なり、経営成績については基準が設けられていません。

6-2.グロース市場に上場するメリット

グロース市場に上場するメリットは、以下の2点です。

・高い成長可能性のある企業として認められる

グロース市場に上場していれば、東証が今後の成長が見込んだ新興企業であると認識され、投資を受けやすくなります。

・強いガバナンスを持つ企業であることを証明できる

グロース市場に上場し続けるには、厳格な基準を満たしていく必要があります。上場維持のためにも企業価値の向上や不正に対する取り締まりの強化にも努めていくことが求められ、コーポレートガバナンスの強い企業であると証明できます。

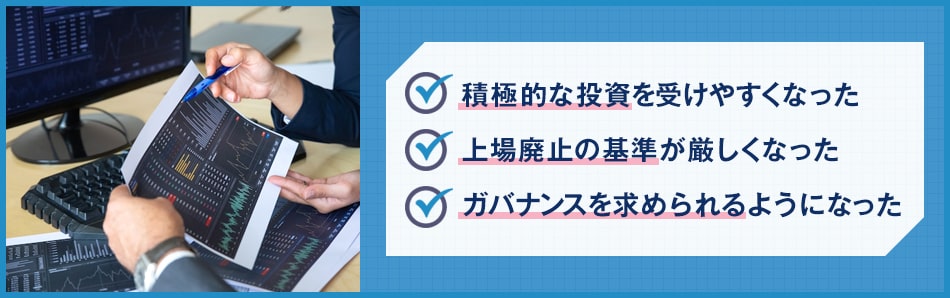

7.市場再編が企業に与えた影響

市場再編が企業に与えた影響として、以下の3点が挙げられます。

- 積極的な投資を受けやすくなった

- 上場廃止の基準が厳しくなった

- ガバナンスを強く求められるようになった

再編前には曖昧だった各市場区分のコンセプトは、東証の市場区分再編によって明確化されました。各市場区分のコンセプトが明確化されたことにより、投資家は企業価値を見極めやすくなりました。その結果、国内だけでなく海外の投資家を呼び込むことも可能となり、積極的な投資が受けやすくなったと言えます。

また、上場廃止の基準が厳しくなったことも、再編が企業に与えた影響です。今回の市場区分再編によって上場基準と上場維持基準の統一が行われ、上場後も同じ基準の維持が必要となりました。特にプライム市場においては株の流動性の基準が厳格化され、上場後も株主や流通株式数を維持するための企業努力が求められるようになります。その結果、株価の透明性が向上することが期待されています。

ガバナンスが強く求められるようになったことも、市場再編が企業に与えた影響の1つです。再編によって各市場のコーポレートガバナンス・コードが強化され、ESGの重要性に注目が集まっています。株主による開示要求への対応が、今後上場企業には求められることになるでしょう。

8.市場区分再編にあたって企業がすべきこと

市場区分再編では、投資家が正しく企業価値を判断できるよう、情報公開やガバナンス水準の強化が企業に求められるようになりました。上場廃止基準が厳しくなったこともあり、投資家にとって魅力的な企業であり続けるためには、これまで以上にクリーンな経営を行う必要があります。市場区分の再編にあたって、企業が行うべきガバナンスの改善ポイントを解説します。

8-1.中核人材として女性や外国人を確保する

経済産業省からダイバーシティー経営が推進されていることからも分かるように、現在の日本社会において人材の多様性が強く求められています。そのため、市場再編にあたっても、女性や外国人、中途採用者を管理職に登用するという条件が上場の要件に組み込まれました。この要件によって、上場企業は中核人材の多様性確保に加え、測定可能な目標を示し、人材育成や社内環境整備の状況を開示することが求められるようになりました。

8-2.株式の流動性を高める

上場基準や上場維持基準において求められる流通株式比率は、プライム市場においては35%以上、スタンダード市場では25%以上が必要です。

上場企業では、基準を満たすために流通株式の引き上げにつながる既存の株主の売り出しや株式の持ち合い解消といった取り組みが必要になります。また、非流通株となる自社株の消却や自社株買いによる時価総額引き上げ、親子上場の廃止などの取り組みも、株式の流動性を高めることにつながります。

目指す市場によって上場基準が異なるため、企業によっては対応コストが大きくなるデメリットも考えられます。上場するにあたっては、目標の市場で上場を維持して得られるメリットと、対応に必要なコストをじっくりと考えることが大切です。

8-3.プライム市場の場合は取締役の1/3を社外取締役とする

独立社外取締役には、企業の持続的な成長と中長期的な企業価値の向上に寄与する役割と責務が求められています。プライム市場上場企業においては、求められた役割と責務を果たすことができる資質を備えた独立社外取締役を、少なくとも1/3以上選任するべきとされています。

独立社外取締役により企業価値を向上させるためには、求められた役割と責務に応えられる人材を適切に選任することが重要です。他社での経営経験を有する人材を選任してもよいでしょう。

また、独立社外取締役が取締役会で知識や経験、能力などのスキルを十分に発揮できるよう、適切な環境を整備する必要もあります。

まとめ

2022年4月4日に東証はプライム市場・スタンダード市場・グロース市場の3つに再編されました。市場を再編した背景としては、市場分類のあいまいさや上場企業の価値の低下、適切な指標の不在が挙げられます。

市場再編によって企業は積極的な投資を受けやすくなり、投資家にとっても利便性が高まりました。一方で上場廃止の基準が一貫性を持った厳格なものになり、ガバナンス基準も厳しくなったことから、企業が経営に求められる水準は高くなっています。

今後新たに上場を行ったり、上場を維持したりしようとしている企業は、これまで以上にガバナンスを遵守した透明性の高い経営を求められるでしょう。